2022年工程机械行业展望

根据中国工程机械工业协会挖掘机分会的统计数字,2021年工程机械行业代表产品——挖掘机,全年总销量342784台,同比增长4.63%。

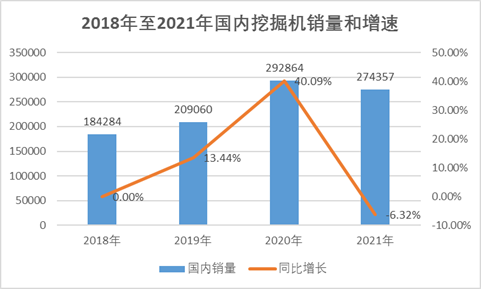

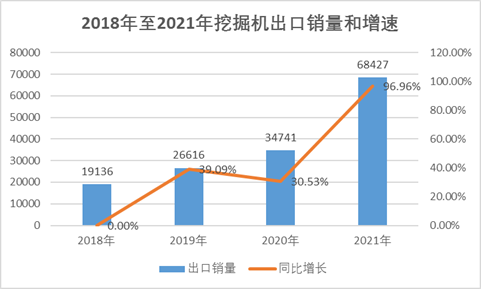

其中国内销量274357台,同比下降6.32%,出口68427台,同比增长96.96%。

行业经历了连续5年的正增长后,2021年挖掘机、装载机等主要类型工程机械国内销量先扬后抑,连续8个月销量下滑,出现下行趋势,竞争格局已从增量市场转向存量市场。

通过上述数据回顾2021年工程机械销量的行业表现,可以看出市场销量呈绝对正增长,但由于2020年基数较大,同比增幅小幅下滑。

销售数量的正增长的原因主要受益于2021年上半年国内基建项目的巨大需求以及海外疫情导致欧美日企业产能受限所致。2021年初受疫情影响全国各地倡导就地过年政策,促使基建重大项目提前开工,全年建设火热开展,第一季度设备需求量激增,其中3月份挖掘机销量更是突破7.9万台,刷新了历史月度销量记录。然而第一季度火爆销量固然是良好开局,但也无形中提前透支了全年的市场潜力,为2021年下半年的销量下滑产生隐患,造成了前高后低的格局。

总体来看,工程机械行业2021年实现了整体增长,虽然国内销量在下半年连续多个月的同比下滑,对行业和市场发展带来部分影响,但行业获得了长足发展。

2021年是中国工程机械产业结构优化、产品质量提升的一年。行业企业苦练内功、抵御风险的能力不断增强。相比2012年至2016年,工程机械行业持续开展技术升级、服务优化,更在营销政策上下足了“稳”功夫,抗周期风险能力更强。

各主机品牌企业未雨绸缪,积极开展市场调研,降低预期、优化目标,并且在回笼资金、生产计划、对外采购等方面都做了相应调整,应对市场波动和不确定性。

2022年初全国基建投资开局令人鼓舞,第一波开工项目建设迅速开展。截至2022年1月20日,全国重大项目开工超过5000个,总投资超3万亿元,以机场、轨道交通、公路和生态治理项目居多,数量和资金规模远超2021年同期。预计2022年基建投资增长6%,基建投资增速回升有利于拉动国内工程机械需求。

根据行业不完全统计以及铁金刚集团对全国各品牌代理商的调研,行业和市场对2022年基建财政投资和项目数量普遍持中立乐观态度,各地财政投资资金均提前3个月的时间投入,行业预计2022年一季度基建投资将实现7%左右的增长,全年基建增速预计约为6%。

得益于“一带一路”的持续推进以及国内国外双循环的落地实施,自2012年以来,各主机厂商在海外市场持续攻城略地,经过10余年的努力经营,建立了相对完整的产销售和服务维修供应链,大大提升了中国制造的市场美誉,为2021年海外市场销量爆发式增长奠定了坚实的基础。同时,2020年的全球疫情爆发导致欧美日韩企业产能下滑严重,而国内疫情防控得力,工程机械产能并未遭受太大影响,成为开拓海外市场的推进器。

虽然国产工程机械近年来产品质量和品牌影响力逐年提升,但在高端市场与卡特彼勒、小松等国际巨头相比仍存在一定差距。2022年随着全球疫情的进一步缓解,各外资品牌的产能将恢复甚至超越2019年的水平,海外市场预计增长压力将加大。

2022年将是工程机械发展关键的一年。市场需求端存在较大的波动空间和不确定性,行业下滑压力较大。行业有些预测显示2022年工程机械销量或将面临15%至20%的同比降幅。因此行业各方面纷纷积极行动,寻找新的增长点,突破行业周期的阴霾,实现稳健增长。

在设备需求端,中央提出促进房地产业健康发展和良性循环,央行在一月初下调金融机构存款准备金率0.5个百分点,释放长期资金1.2万亿元;2022年地方政府专项债已提前获批2.19万亿元,叠加降准和房地产及基建景气度回升,有望拉动工程机械设备需求。根据中国工程机械工业协会的数据,2021年行业规模将突破8000亿元,行业在“十四五”期间仍将保持稳定增长;2022年工程机械市场前景,协会也给出了谨慎乐观的预测,随着经济稳增长政策出台和基础设施投资适度超前的利好,2022年下半年的行业下行趋势有望得到改善。

铁金刚集团根据近期对行业头部企业的走访调研,预计2022年工程机械的生产数量、技术研发投资将比2021年有所提高;设备销售目标方面,不同厂家和设备类型的销售数量和增幅有所不同,部分厂商甚至提升了特定设备的销售数量目标。

在技术方面,虽然工程机械面临下行周期,但工程机械行业技术发展又有新变化,国产核心部件占有率明显升高,设备智能化、绿色节能环保已成为发展趋势,将成为工程机械行业新卖点。在技术更新、产品迭代和环保政策的促进下,2022年工程机械销量相比2021年会有所提升。铁金刚集团研究院乐观预测:如2022年上半年工程机械月度销量同比增幅平均值为正,则2022年全年国内市场有望恢复到2020年水平。

工程机械出口方面,工程机械出口已经连续50多个月增长,2022年,随着国外疫情控制,国外复工率提高,世界经济逐步回暖,会影响工程机械出口,但是总体不会影响很大。2022年,工程机械出口依然会有大的增幅。

当前国内工程机械行业企业基本上都已积极推进国际化战略,加码布局电动化产品,国际化和电动化为工程机械行业增长注入新动力。近年来,工程机械行业总体保持强劲增长,除了受到基础设施建设等因素带动,国际化也成为主要增长动力。各品牌主机厂预计2022年加速布局国际化战略,海外业务收入大幅增长。中国品牌设备的市场竞争力不断提升及海外渠道布局日益完善,2022年出口市场有望延续高增长。

2021年工程机械行业主要产品出口销量实现翻倍增长,得益于海外市场需求大增以及2020年出口基数较低的缘故;展望2022年,随着同比基数的大幅提高以及海外竞争对手产能逐渐回复,预计主要产品出口增幅可能出现下降,但依然会保持高增长。

电动化成为工程机械行业发展的另一个新引擎。2021年下半年以来,国内主要工程机械公司积极布局电动化,密集推出多款电动化产品。预计2022年至2025年,电动工程机械产业将出现快速发展态势。

自2021年至今,各品牌主机厂商累计推出上百款电动化产品,产品覆盖挖掘机、起重机、搅拌车、自卸车、路面机械、高空作业平台、压路机和叉车等设备。行业协会预计到2025年,混凝土搅拌车、渣土车、挖掘机和装载机四类主要工程用车电动化产品渗透率有望达到25%。

工程机械的迅猛发展,也让二手设备行业迈上了一个新的阶梯,行业竞争格局从增量市场转向存量市场。目前二手工程机械市场保有量已超过600万台,正在进入“后市场”迅猛增长的时期。随着新机销量增速的下降,二手机设备市场方兴未艾,预计将成为新蓝海市场。

在政策扶持上,国家先后密集出台了多部支持政策:商务部发布的《关于加快发展二手设备产业的通知》,进一步支持二手设备行业;国务院总理在政府工作报告中提出要积极开发二手设备;国务院办公厅发布了《关于促进二手设备交易便利化若干意见》,打通了二手设备流通市场壁垒。

2019年至2021年挖掘机国内新机销量分别为20.9万台、29.2万台和27.4万台,同比增速分别为13.44%、40.09%和-6.32%。巨大的新机销量除了受益于旺盛的终端基建需求,也反映出2012年左右生产销售的设备已经开始进入更新淘汰阶段,由于旧机置换是渐进的过程,2012 年出产的主力机型的淘汰周期按3年计算,置换需求自2020年开始显现,高峰期预计在2021和2022年达到。在存量更新和地产、基建投资和旧机置换的需求拉动下,挖掘机未来需求仍具备坚实支撑。。

国产工程机械的产品质量和服务水平的提高,也促使相应品牌二手设备市场行情火爆,客户的信任和市场接受程度也在不断加强,二手设备预计在2022年开始掀起新一轮市场。铁金刚集团充分调研长期困扰二手工程机械交易的痛点,双管齐下解决了设备质量评估困难和交易信息不对称的问题。

针对设备评估环节,二手工程机械评估师是作为买卖双方不可缺少的岗位从业人员。铁金刚集团二手机事业部作为交易中立第三方,已在全国各省市范围内培养了近80名二手工程机械评估师,展开公正和公平的设备质量性能鉴定和设备综合价格评估。

(铁金刚集团)

声明:本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。如果您发现网站上所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准支付稿酬或立即删除内容,以保证您的权益!联系电话:010-58612588 或 Email:editor@mmsonline.com.cn。

- 暂无反馈