克拉克森研究报告:新造船市场当前周期运行特点

周期对比“2005-2008” VS “2021-2024”

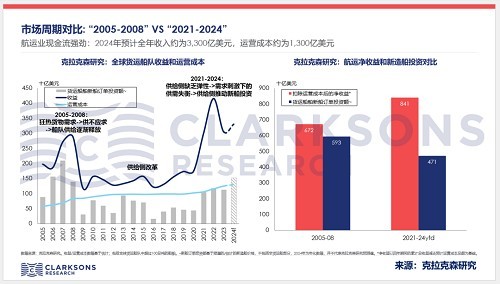

克拉克森研究统计2021年至今不到四年时间里,全球航运市场净收益已超过上一轮周期峰值(2005-2008年)水平。在不考虑资金成本的前提下,2005-2008年间,全球货运船舶运费收益扣除运营成本后,总计6720亿美元。航运运费市场自2021年开启周期上升,2021年至今3年10个月期间内,运费净收益为8410亿美元。

克拉克森研究统计,同期全球新造船投资额仅为上一轮周期投资总额的八成。在全球船队规模已较2008年的规模扩张一倍的当下,未来全球新造船投资依然潜力巨大。

可以说每一轮周期都有其不同之处。对比上一轮周期,此轮新造船市场周期上涨行情有几点显著特点。做以下几点摘要:

周期特点1:细分船型市场的分化扰乱订单节奏,导致订单分布不均衡

克拉克森研究运费市场追踪各细分船型表现,运费市场最早在2021年被集装箱船的强势上涨带动,集装箱船新船投资增长;随后2022年,集装箱船、气体运输船订单批量上升;2023年开始油轮订单投资兴趣增加。纵观主要船型板块,散货船订单虽然较2020年的低点略有增加,但远不及其它板块订单。

以目前手持订单占各自船队比指标来看,气体运输船、集装箱船占比较高。其中集装箱船已连续两年迎来交付高峰。今明两年,气体运输船和(非主流批量船型订单中的汽车运输船)的交付也明显加快。

周期特点2:订单集中在大型船舶和大型船东,未来中小型船舶和中小船东需求值得关注。

此轮订单集中于大型船舶,其中集装箱船订单以大箱船为主,约80%为12,000 +TEU;LNG运输船订单大型化趋势也非常明显,27.1万立方米的QC-Max船成为焦点。这部分大型高附加值船舶订单迅速挤占大型船厂船位。

另一方面,新船投资更加集中于少数经验丰富的头部船东。相比较老旧二手船买卖市场,对于投资者来说,新造船市场的进入门槛显然更高。克拉克森研究统计,当前手持订单以船舶吨位计,超过一半在排名前50名的船东手中。受益于大型船东的规模效应,现金流充沛,以及融资渠道的资金支持,帮助船东更快的作出投资决定。此外,大型船东也通常面临更大的绿色环保转型压力,更倾向在绿色技术投资方面起表率(见下一段)。

周期特点3:绿色船舶技术投资增加,新船订单中替代燃料和节能装置安装比例不断上升。

克拉克森研究统计,以船舶吨位计,替代燃料在新造船手持订单中占比已达50%。从船型看,气体运输船、汽车运输船中替代燃料动力接近100%;集装箱船的替代燃料方案也为主流;而油轮和散货船订单中替代燃料占比较低,这两种船型运输路线较为分散,船东集中度低,中小船东数目众多。

除替代燃料外,建造阶段的节能装置安装已基本成为新造船的标配。克拉克森研究统计,2016年以来建造船舶中一半以上配备节能装置,年初至今交付船舶中多数实现一种以上类型节能装置的安装。

周期特点4:新造船价格强劲上涨,造船产能为主要制约因素。

克拉克森新造船价格指数较2020年底低位上涨45%,名义价值已接近2008年的峰值水平。船价上涨的主要推动力为船厂船位紧张。克拉克森研究统计船厂手持订单覆盖率已从2.6年上升至3.7年,多数船厂2027年船位紧张,部分船型接单已排期至2029/30年。

船位紧张的背后是全球造船产能的下降。克拉克森研究认为上一轮周期中,造船产能在2011年达到峰值。2011年之后,航运业造船市场经历了漫长的淘汰过剩产能过程,至2020年产能下降40%。当前造船产能逐渐增加,但对比上一轮周期,克拉克森认为全球除中国以外不具备大量的产能重启和扩张潜力。

(克拉克森)

声明:本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。如果您发现网站上所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准支付稿酬或立即删除内容,以保证您的权益!联系电话:010-58612588 或 Email:editor@mmsonline.com.cn。

- 暂无反馈