半导体市场前景,继续看衰!

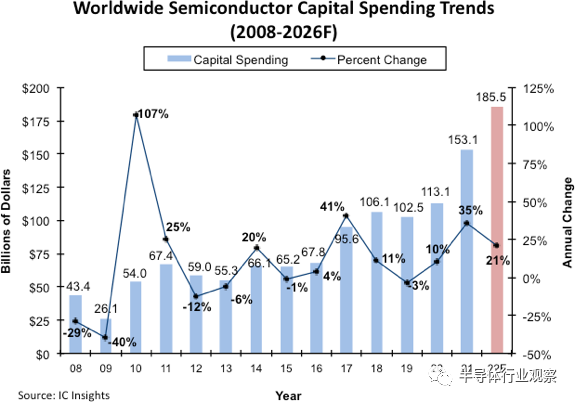

IC Insights 已调整其 2022 年全球半导体资本支出预测,目前显示今年将增长 21%,达到 1855 亿美元(图 1)。这与他们今年年初预测的 1904 亿美元和 24% 的增长相比有所减少。尽管有所下调,但修正后的资本支出预测仍代表着支出的新高水平。事实上,如果今年行业资本支出按预期增长两位数,这将标志着半导体行业自 1993 年至 1995 年以来首次连续三年实现两位数的资本支出增长。

今年上半年,许多集成设备制造商 (IDM) 的晶圆厂利用率仍远高于 90%,许多半导体代工厂的利用率为 100%,因为在 Covid-19 大流行的经济复苏期间订单保持强劲。

现在预计 2021 年和 2022 年的两年半导体资本支出合计将达到 3386 亿美元。IDM 和代工厂正在大力投资于新的制造能力,用于制造采用领先工艺技术的逻辑和存储设备。然而,功率半导体、模拟 IC 和各种 MCU 等许多其他重要芯片的强劲需求和持续短缺,导致供应商也提高了这些产品的制造能力。

尽管所有这些都是积极的消息,但一团威胁性的不确定性阴云笼罩在地平线上。通胀飙升和全球经济迅速放缓导致半导体制造商在年中重新评估其积极的扩张计划。几家(但不是全部)供应商——尤其是许多领先的 DRAM 和闪存制造商——已经宣布削减今年的资本支出预算。更多供应商指出,随着行业消化三年强劲支出并在经济增长放缓的情况下评估产能需求,预计 2023 年将削减资本支出。

全球半导体今年增长13.9%,明年继续增长 4.6%

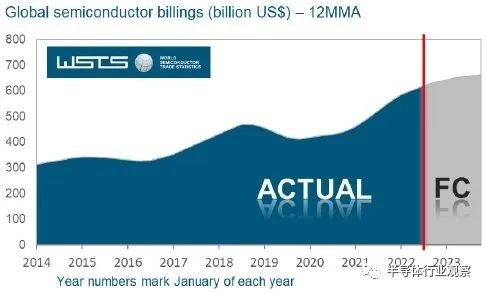

继 2021 年实现 26.2% 的强劲增长之后,WSTS 预计 2022 年全球半导体市场将再次实现两位数增长,预计将达到 6330 亿美元,增长 13.9%。

WSTS 预测芯片需求将连续一年保持强劲增长,预计 2022 年大多数主要类别将出现十几年来最高的同比增长,其中逻辑增长 24.1%,模拟增长 21.9%,传感器增长 16.6%。光电子仍然是预测中最弱的类别,预计同比大致持平(+0.2%)。

到 2022 年,预计所有地理区域都将出现增长。最大的地区亚太地区预计将增长 10.5%。美洲预计增长 23.5%,欧洲增长 14.0%,日本增长 14.2%。

全球半导体市场增长预计将在 2023 年进一步增长

到 2023 年,在几乎所有类别的中个位数增长的推动下,全球半导体市场预计将增长 4.6% 至 6620 亿美元。在最新的预测中,逻辑类别预计将在 2023 年达到 2000 亿美元,约占总市场的 30%。

预计所有地区都将在 2023 年实现增长。

野村:半导体库存调整

野村(Nomura)报告表示,近几周出现半导体库存调整的明显迹象,尤其是电脑处理器和记忆体。目前仍有一些类比芯片和微控制器芯片仍短缺,但野村认为,随着个人电脑(PC)、智能手机在内的大批芯片库存调整,产能将得到释放,预计将使供应仍紧张的领域,例如汽车和工业的芯片增产。野村预估,未来几个月科技股低迷情势将聚集,对相关类股保持谨慎。

美光(Micron)的管理阶层日前表示,目前已看到客户库存调整范围扩大,这将推动8月单季的销售额下滑至原先预测的低点,甚至低于这一数字。这代表在8月这1季,单季降幅可能来到21%或更高。对于11月这1季,高层预计,出货将下滑,收入和获利也将下滑,价格预计也将降。

野村的记忆体团队估计,南韩三星(Samsung)9月单季的记忆体业务收入将出现5%的下跌,SK海力士(SK Hynix)记忆体营收则预计季减2%。英特尔(Intel)高层表示,OEM(原厂委托制造)库存减少,导致客户运算事业群(Client Computing Group,CCG)以及数据中心、人工智能(AI)部门单季表现下滑。该公司预计截至9月的季度,销售将持平野村认为,这明显低于正常的旺季。

英伟达(Nvidia)月初公布了Q2初步业绩,单季销售为67亿美元,远低于81亿美元的预期。高层表示,通路合作伙伴销售额减少,导致游戏芯片销售量下降,游戏业务营收季减44%,数据中心部门的销售额也低于公司预期。

联发科(2454)高层表示,在前次法说会之后,客户开始积极调整库存,管理阶层预计,目前库存需要预计2-3季才能消化。在Q2季增9%之后,联发科预测Q3将下跌5%。其他芯片公司则有不同看法,高通(Qualcomm)在6月单季下滑之后,预计在9月这1季实现成长,可能受惠于iPhone近几个月稳定的需求、生产,以及9月即将推出的新机。

值得注意的领域是类比和微控制器芯片,目前许多公司仍强调持续短缺,而不是库存调整的情况。超捷国际(Microchip)高层指出,公司在上季的主要终端市场供应受限,预计供应限制将在2022年剩余时间持续,并延烧到2023年。同时,安森美(On Semiconductor)也预计,汽车、工业部门将继续受到供应限制。

野村认为,随着PC等大量芯片领域出现库存调整,产能将得到释放,这应该会导致供应仍紧张的工业、车用芯片增加生产。野村预计,多数芯片领域的供应短缺问题,将在未来几个月内得到解决。当这种情况发生时,野村认为,类比、微控制器芯片的数量需求和定价可能会出现一定程度的疲软。

Gartner:半导体进入下行周期,明年产业将负增长

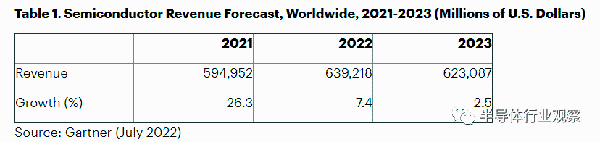

根据 Gartner的最新预测,2022 年全球半导体收入预计将增长 7.4%,低于 2021 年的 26.3%。这低于上一季度预测的 2022 年增长 13.6%。

Gartner 实践副总裁 Richard Gordon 表示:“尽管芯片短缺正在缓解,但全球半导体市场正在进入疲软期,这种疲软期将持续到 2023 年,届时半导体收入预计将下降 2.5%。” “我们已经看到半导体终端市场的疲软,尤其是那些受到消费者支出影响的市场。不断上升的通货膨胀、税收和利率,以及更高的能源和燃料成本,正在给消费者可支配收入带来压力。这正在影响个人电脑和智能手机等电子产品的支出。”

总体而言,由于预计全年经济状况将恶化,2022 年全球半导体收入已从上一季度的预测减少 367 亿美元至 6392 亿美元(见表 1)。内存需求和定价已经走软,尤其是在个人电脑和智能手机等消费相关领域,这将有助于引领增长放缓。

在 2020 年和 2021 年录得增长之后,2022 年 PC 出货量将下降 13.1%。预计 2022 年来自 PC 的半导体收入将下降 5.4%。来自智能手机的半导体收入将在 2022 年放缓至 3.1% ,而 2021 年的增长率为 24.5%。

从企业的角度来看,库存正在迅速恢复,交货期开始缩短,价格开始走弱。

“半导体市场正在进入一个行业下行周期,这并不新鲜,之前已经发生过很多次,”Gordon 说。“虽然消费领域将放缓,但由于持续的云基础设施投资,来自数据中心市场的半导体收入将在更长时间内保持弹性(2022 年增长 20%)。此外,汽车电子领域将继续实现两位数的增长“未来三年,由于向电动汽车和自动驾驶汽车的过渡,每辆车的半导体含量将增加。预计每辆车的半导体含量将从 2022 年的 712 美元增加到 2025 年的 931 美元。”

(半导体芯闻)

声明:本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。如果您发现网站上所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准支付稿酬或立即删除内容,以保证您的权益!联系电话:010-58612588 或 Email:editor@mmsonline.com.cn。

- 暂无反馈