调研 | 2021年全球新增风电装机93.6GW!

日前,全球风能理事会(GWEC)发布2022年版《全球风电报告》(Global Wind Report 2022),多方面总结了2021年全球风电产业发展情况,并对2022―2026年的走势作出预测。

2021年发展情况

一、概览

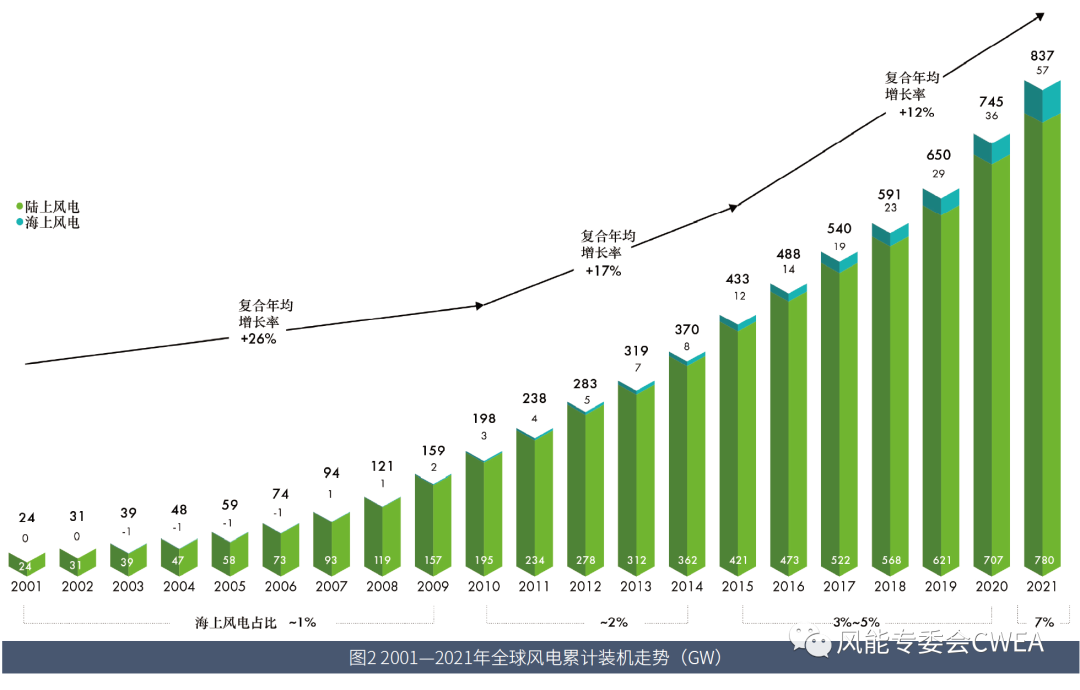

2021年,全球新增风电装机93.6GW,较2020年下降1.8%。截至2021年年底,全球风电累计装机容量达到837GW,同比增长12.4%。

图1 2001—2021年全球风电新增装机走势(GW)

虽然2021年全球陆上风电市场发展势头有所减弱,但72.5GW的新增装机容量仍为历史第二高水平。全年海上风电新增装机容量超过21GW,是上一年的3倍多,创下历史新高。

图2 2001—2021年全球风电累计装机走势(GW)

从各个区域来看,得益于中国和越南的强劲增长,2021年亚太地区风电新增装机容量在全球所占的份额※大,为59%;依靠陆上风电新增装机规模的迅猛增长,欧洲以19%的份额力压北美(14%)占据次席;拉丁美洲、非洲与中东的风电新增装机容量同样达到历史卓越水平,两个地区在全球市场所占的份额分别为6%、2%。

在国家层面,2021年新增风电装机容量排名前五的依次是中国、美国、巴西、越南、英国,合计占全球的75.1%,比2020年下降5.5个百分点,这主要是由于中国与美国所占的份额缩小了10%。就累计装机容量而言,排名前五的国家依次为中国、美国、德国、印度、西班牙,合计占全球的72%,较2020年下降1%。

二、陆上风电发展现状

2021年,全球陆上风电新增装机容量为72.5GW,累计装机容量达到780.3GW。全年,欧洲、拉丁美洲、非洲与中东的陆上风电新增装机容量创下历史新高,然而,由于两大主要市场⸺中国和美国的陆上风电开发速度放缓,全球整体的新增装机规模仍较2020年下降了18%。

按照部署,中国陆上风电项目的国家补贴政策于2020年年底到期,这促使当年中国陆上风电新增并网装机容量超过了68GW,再度打破历史纪录。与2020年相比,2021年中国陆上风电新增并网装机容量下降了55%。目前,中国陆上风电已经步入平价上网阶段,新建陆上风电项目的上网电价按各省燃煤发电基准价执行。随着碳达峰与碳中和目标的推进,以及风电产业逐步适应新的市场环境,预计未来中国陆上风电发展还将进一步提速。

考虑到新冠肺炎疫情对供应链和项目建设造成的不利影响,2020年5月,美国国税局(Internal Revenues Service)决定将2016年与2017年开工建设项目的并网期限由4年延长至5年,这意味着开发商只要能够在2021年年底前实现项目的商业运营(COD),即可继续享受生产税收抵免(PTC)政策。美国清洁能源协会(ACP)的季度吊装数据显示,2021年第一季度和第二季度美国陆上风电新增装机容量保持高速增长,但下半年开始减慢,这是由于供应链等方面的问题导致部分陆上风电项目被迫延期。2021年6月,美国国税局决定将2016年与2017年开工建设项目的并网期限再延长1年,从而大大减轻了开发商的压力。上述因素很好地解释了,为何2021年美国陆上风电新增装机容量同比下降了25%,以及为何有超过5GW的陆上风电项目实现商业运营的时间由2021年推迟至2022年。

图3 2021年各国陆上风电新增装机容量在全球的占比

除了中国和美国,2021年陆上风电新增装机容量排名前五的国家还包括巴西(3.8GW)、越南(2.7GW)、瑞典(2.1GW)。

2021年,全球陆上风电的市场支持机制仍处于结构性调整之中。2020年,固定电价(FiT)和生产税收抵免是驱动新增装机规模增长的两大主要支持机制。然而到了2021年,中国的平价上网(42.3%)与拍卖/投标(30.9%)取而代之,成为很关键的支持机制;其他的支持机制还包括:生产税收抵免(17.6%)、固定电价(4.8%)、绿色证书(4.3%)。

图5 截至2021年年底各国陆上风电累计装机容量在全球的占比

2021年,全球陆上风电拍卖活动依旧火热,中标容量超过69GW,是2020年的2倍。在这方面,中国扮演着“领头羊”的角色,全年陆上风电中标容量达到50.6GW,紧随其后的是西班牙、印度、南非、德国。中国政府已经承诺二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。为此,“十四五”期间中国的风电年均新增装机容量不应低于50GW。

2021年的陆上风电中标容量表明,中国正在朝着落实雄心勃勃的碳达峰与碳中和目标迈进。在欧洲,由于审批流程繁琐的问题尚未得到解决,2021年德国、意大利、波兰等国组织的陆上风电招标均出现了认购不足的情况。最终,全年欧洲陆上风电中标容量仅有10.3GW。

三、海上风电发展现状

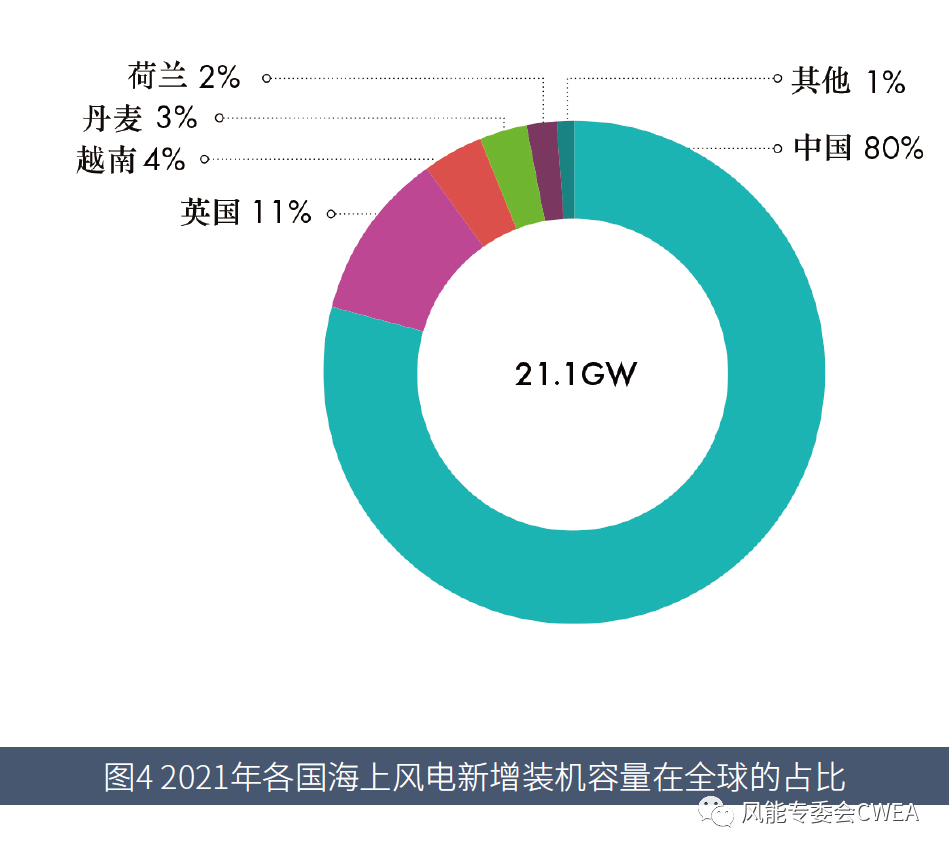

2021年,全球海上风电新增装机容量为21.1GW,是新增装机容量※多的一年。截至2021年年底,全球海上风电累计装机容量达到57.2GW。

图6 截至2021年年底各国海上风电累计装机容量在全球的占比

2021年,中国海上风电新增并网装机容量接近17GW,连续4年保持全球第一,海上风电累计并网装机容量达到27.7GW(国家能源局的数据显示,截至2021年年底中国海上风电累计并网装机容量为26.39GW——译者注)。这是一个了不起的成就,欧洲用了30年时间才达到同等规模。与2020年的陆上风电“抢装”相似,中国海上风电在2021年迅猛发展,主要是受补贴政策调整的驱动。按照规定,2018年年底前核准的海上风电项目,只有在2021年12月31日前完成全部机组并网,才能锁定0.85元/千瓦时的固定电价。

自2021年1月1日起,海上风电的国家补贴多方面取消。2019年之前,中国的两个海上风电大省——江苏和广东核准了不少于26GW的海上风电项目。据统计,2021年年初,中国共有装机容量超过16GW的60个海上风电项目处于施工中,其中的一半以上在2020年之前即已开工建设。

2021年,欧洲海上风电新增装机容量为3.3GW。其中,英国海上风电的发展速度虽然在2020年有所放缓,但随着在第二轮差价合约(CfD)拍卖中中标的项目以及1个漂浮式项目实现并网,该国2021年海上风电新增装机容量达到2.3GW,使之成为欧洲很关键的海上风电市场。紧随其后的是丹麦(608MW)、荷兰(392MW)。

同期,德国只有一个小型海上风电项目处于施工中,未吊装任何机组。德国海上风电发展减速,主要原因在于不利的市场环境,以及短期项目储备不足。

2021年,挪威的TetraSpar漂浮式基础示范项目完成交付,装机容量为3.6MW。它位于Metcenter测试海域,是该国投运的第二台漂浮式海上风电机组。再加上英格兰Kincardine风电场的5台9.5MW漂浮式海上风电机组,以及中国广东阳西沙扒三期海上风电场的1台5.5MW漂浮式海上风电样机,全球共有56.6MW的漂浮式海上风电装机并网。

中国和欧洲之外,越南以779MW的新增装机容量,成为第三大海上风电市场。2021年11月1日,越南的风电固定电价政策到期,促使该国海上风电市场出现一波“抢装潮”,全年共有20个潮间带项目实现商业运营。

就累计装机容量而言,全球排名前五的国家依次是中国、英国、德国、荷兰、丹麦。

在2021年各国组织的海上风电拍卖中,中标容量共计19.4GW。其中的8.4GW来自美国(包括纽约州的2.5GW、新泽西州的2.7GW、马里兰州的1.6GW、马萨诸塞州的1.6GW),7.8GW来自欧洲(包括波兰的5.8GW、丹麦的1GW、德国的0.96GW),3.1GW来自亚太地区(包括日本的1.7GW、中国的1.4GW)。在德国,2021年中标的3个海上风电项目均为“零补贴”,意味着这些项目仅能拿到电力批发价格,而不会有补贴。在丹麦的Thor海上风电项目(1GW)招标中,由于多个投标人报出了0.01丹麦克朗/千瓦时(约合人民币0.0097元/千瓦时)的※低价格,最终只能通过抽签的方式来确定中标者。

在2021年组织的英格兰和威尔士第四轮海床租赁中,英国皇家地产(The Crown Estate)共分配了可开发近8GW海上风电装机的海域。此外,苏格兰皇家地产(Crown Estate Scotland)也启动了苏格兰海上风电首轮用海权招标。

2022—2026年展望

一、全球年均增长率预计达6.6%

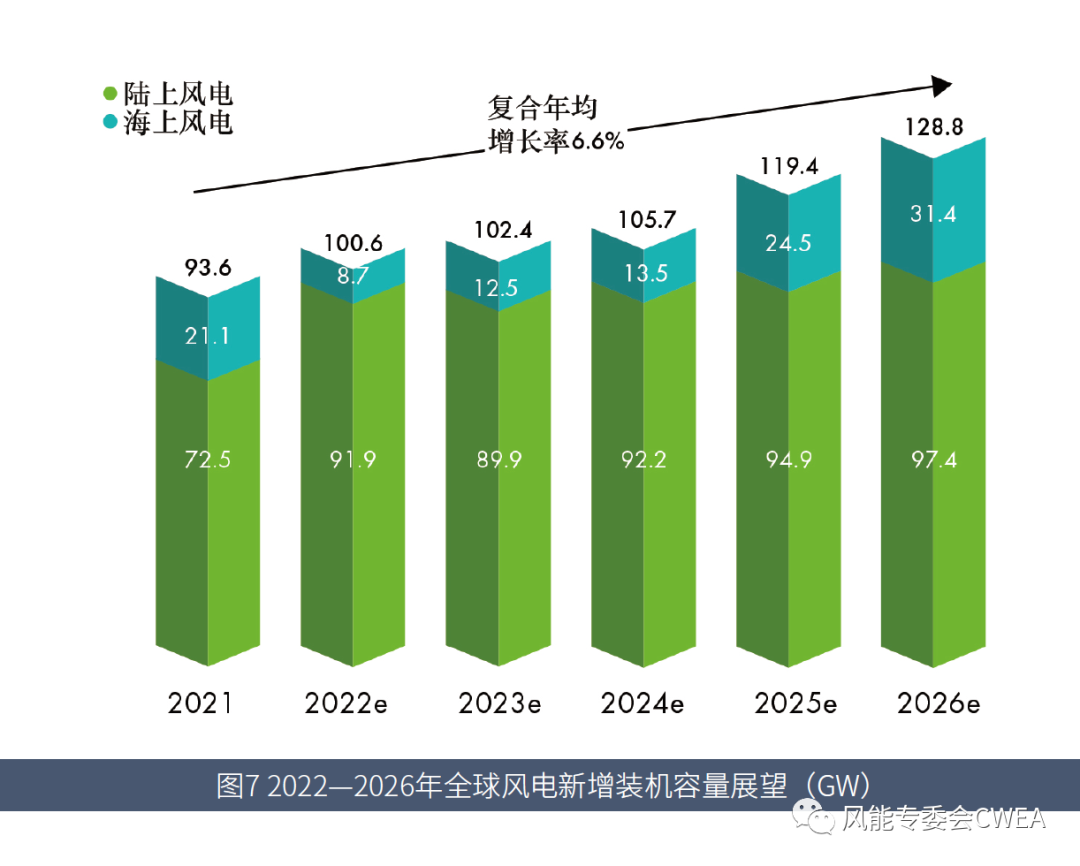

随着各国纷纷宣布自己的净零排放时间表,以及迫切希望保障能源安全,对全球风电产业的未来发展预期日趋积极,2022―2026年的复合年均增长率(CAGR)有望达到6.6%。

图7 2022—2026年全球风电新增装机容量展望(GW)

全球风能理事会市场信息(GWEC Market Intelligence)平台预计,在当前的政策环境下,未来五年全球风电将新增装机557GW,年均新增装机不少于110GW。

在过去的两年中,固定电价和绿色证书是推动全球风电产业发展的核心力量。然而,中国、越南等市场已经取消固定电价支持机制,瑞典、挪威也已同意停止采用绿色证书体系,因此,自2022年起,全球风电产业的增长将主要依赖以下市场支持机制:(1)平价上网(中国);(2)生产税收抵免和投资税收抵免(ITC)(美国陆上风电与海上风电);(3)风能、混合、可再生与技术中立拍卖(wind-only, hybrid, renewable and technology neutral auctions)(欧洲、拉丁美洲、非洲与中东、东南亚)。考虑到拍卖/投标机制已得到广泛应用,此前拍卖中出现的审批流程、市场设计问题,需要尽快加以解决,从而为未来五年全球风电产业发展提供支撑。

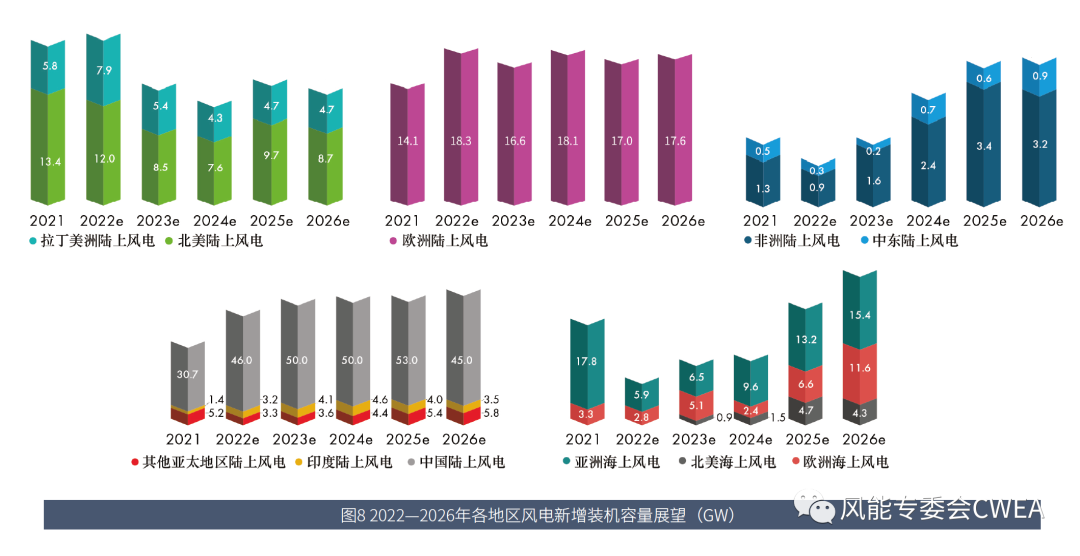

图8 2022—2026年各地区风电新增装机容量展望(GW)

具体来说,2022―2026年全球陆上风电有望新增装机466GW,年均新增93.3GW,复合年均增长率将达到6.1%。

在此前的市场展望中,全球风能理事会预计全球陆上风电的增长在2021年可能会减速,在2022年与2023年将保持平稳发展。背后的逻辑在于,中国陆上风电市场进入到全新的平价上网阶段,新增装机规模预计两年后才能再度达到2020年的水平。然而,随着中国政府在2021年发布达成碳达峰与碳中和目标的实施计划以及相关的可再生能源开发规划,全球风能理事会更新了自己的短期陆上风电发展预测。

2022―2026年,全球海上风电有望新增装机90GW以上,年均新增18.1GW,复合年均增长率将达到8.3%。

在2021年创下历史新高之后,2022年全球海上风电新增装机规模预计会回落至2019年和2020年的水平,这主要是由于中国市场的增长放缓。然而,2023年后全球海上风电市场的发展将再次提速,新增装机规模在2026年或将突破30GW大关。

二、亚太地区有望成为增长引擎

全球海上风电新增装机容量预计将从2021年的21.1GW增至2026年的31.4GW,使其在全球风电年度新增装机容量中所占的比重由2021年的22.5%提升至2026年的24.4%。在亚洲,中国将是※大的海上风电市场,2022―2026年有望新增装机45.6GW;紧随其后的是越南(2.2GW)、韩国(1.7GW)和日本(1GW)。欧洲海上风电未来五年预计将新增装机28GW以上,其中的41%将来自英国(第三轮差价合约项目陆续投运),荷兰占15%,法国占12%,德国占11%,波兰占6%。在美国,拜登政府此前宣布了到2030年使海上风电累计装机容量达到30GW的目标,并且取得了较大进展。该国较早的公用事业规模海上风电项目已经开工建设,有望在2023年并网发电。2022―2026年,美国海上风电新增装机容量预计达到11.5GW,它将成为继中国和英国之后的第三大海上风电市场。

在2021年达到创纪录水平之后,2022年非洲与中东地区的风电增长将放缓,这主要是由于南非可再生能源独立电力生产者采购计划第5个投标窗口期(REIPPPP Bid Window5)拍卖的第一轮和第二轮出现了延期。然而,随着在南非这些招标轮次中中标的项目陆续投运,2023年非洲与中东地区风电新增装机容量有望再创历史新高,并可能在随后的几年中保持快速发展。2022―2026年,该地区风电新增装机容量预计将达到14GW,包括南非的5.4GW、埃及的2.2GW、摩洛哥的1.8GW、沙特阿拉伯的1.3GW。

在亚洲,作为全球※大的陆上风电市场,全球风能理事会预计“十四五”期间中国的陆上风电发展将进一步加快,因为国家“十四五”规划中的可再生能源发展战略已经为落实碳达峰与碳中和目标铺平道路,近期实施的电力市场改革也有助于推动以可再生能源为基石的能源革命。中国之外,2022年越南陆上风电的增长预计会有所放缓,并且除非政府提出新的风电支持机制以及在第八版电力规划(PDP8)中确定风电发展目标,否则该国陆上风电市场将难以复苏。2021年,印度度过了艰难的一年,新冠肺炎疫情的再度肆虐让印度陆上风电市场未能实现预期的复苏。考虑到截至2021年年底印度共有超过20GW的中标容量,2022年该国陆上风电市场的发展情况预计将比2021年有所好转。然而,不断上涨的物价推高了风电机组价格,这促使投资者在决定是否应将手中的陆上风电项目投运时犹豫不决,因为这些项目此前锁定的购电协议(PPA)价格非常低。2022―2026年印度陆上风电预计新增装机不到20GW。此外,日本、巴基斯坦、东南亚新兴市场(主要包括菲律宾、老挝、泰国、印度尼西亚)、中亚(乌兹别克斯坦和哈萨克斯坦)的陆上风电市场在2022―2026年也将保持增长。其中,未来五年东南亚、中亚陆上风电新增装机容量有望在除中国以外的亚洲地区的全部风电新增装机容量中分别占16%、8%。

2021年,新西兰陆上风电新增装机150MW,是该国历史第二高水平。但随着另外3个项目(总装机容量为436MW)预计于2022―2023年投运,新西兰将没有储备的陆上风电项目可供开发。因此,2022―2026年该地区新增陆上风电装机容量中的94%(7.3GW)将来自澳大利亚。随着贯通南澳大利亚州与新南威尔士州的能源互联(Energy Connect)项目于2023年投用,以及州政府与本地矿业和铁矿石巨头作出的强有力的可再生能源承诺,澳大利亚将在未来十年继续成为一大关键陆上风电市场。

2022年,受经济将从新冠肺炎疫情冲击中实现复苏以及德国、瑞典、芬兰、法国、西班牙、土耳其等国家的陆上风电市场有望强劲增长的驱动,欧洲陆上风电新增装机规模预计将再创历史新高。此后,2023―2026年欧洲陆上风电年均新增装机容量将降至17.4GW。2022―2026年欧洲预计新增陆上风电装机87.7GW。其中的19.7GW(22%)将来自德国,该国新组建的联合政府实施了空间规划改革⸺_旨在通过简化审批流程来加快陆上风电开发。紧随其后的是西班牙(11%)、法国(10%)、瑞典(9%)、芬兰(7%)。俄罗斯与乌克兰的冲突,给已有的储备项目(不少于4GW的中标容量)与新项目的开发均带来了不确定性。

2021年,拉丁美洲地区的陆上风电新增装机容量达到创纪录的水平,并有望在2022年再创新高。这主要受益于巴西市场的表现,自由的购电协议市场正在为此前一直受处于监管之下的公开拍卖驱动的风电市场源源不断地输入新鲜“血液”。然而,不利的政策环境与经济不稳定性将导致墨西哥、阿根廷等关键市场的陆上风电新增装机规模下滑,2023―2026年拉丁美洲地区的陆上风电年均新增装机容量有可能降至4~5GW。

在美国,生产税收抵免政策将继续成为推动陆上风电发展的关键因素。2022年,美国陆上风电新增装机容量有望实现强劲增长,因为多个兆瓦级项目的完工时间由2021年推迟至2022年。这些项目于2016年开工建设,只要在2022年年底前实现商业运营,仍能够享受生产税收抵免政策。基于当前的生产税收抵免政策退出计划来研判,2023年、2024年美国陆上风电发展有可能会放缓,2025年有望反弹。2025年之后的发展情况则取决于拜登政府的《重建美好未来法案》(Build Back Better Bill)能否在参议院获得通过,以及税收激励措施是否会在总统的2022年国情咨文中得以公布。整体而言,2022―2026年北美陆上风电新增装机容量有望达到46.5GW,其中的90%来自美国,其余的来自加拿大。

(《风能》作者:夏云峰/编译)

声明:本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。如果您发现网站上所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准支付稿酬或立即删除内容,以保证您的权益!联系电话:010-58612588 或 Email:editor@mmsonline.com.cn。

- 暂无反馈