调查报告 |“缺芯”问题已蔓延至供应链多个环节,形势短期难言乐观

近期,大众集团和零部件供应商博世、大陆集团纷纷警告称,汽车生产所需要的半导体元件可能会短缺。其中,大陆集团表示,"尽管半导体制造商已通过扩大产能来应对需求,但所需的额外产量将在六至九个月内完成。”这意味着,未来一段时间汽车行业的“缺芯”之痛仍将持续。而部分半导体巨头纷纷宣布涨价,也从侧面印证了这一点。

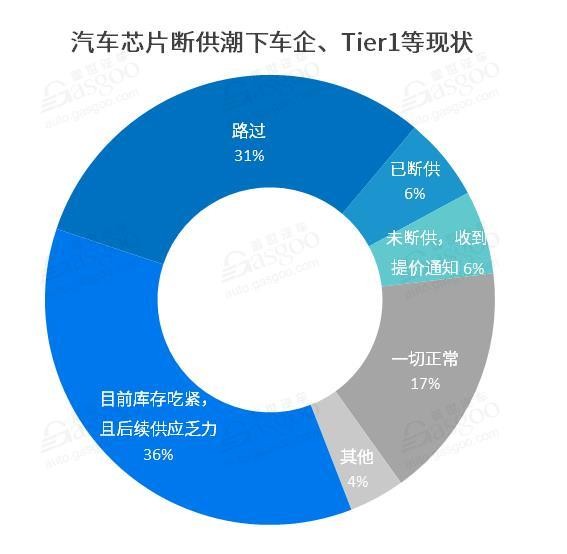

那么,除了上述企业,目前汽车产业链上究竟还有多少企业也遭遇了类似的困境?对此,近日盖世汽车特展开了调查。结果显示,在这份1600余人次参与的调研中,48%的参与者表示其所在企业均遇到芯片库存紧张、断供或是涨价等情况,仅有17%认为目前供应一切正常。这些坦言芯片供应紧缺的参与者来自整车制造、内外饰、底盘、动力总成、三电系统、汽车电子等多个领域,由此可见目前在汽车供应链的多个环节都存在缺“芯”情况。

汽车芯片断供潮下,主机厂和零部件供应商均难幸免

全球半导体芯片供应不足,正威胁着国内主机厂和零部件供应商的正常运转,比如最先被曝出“缺芯”问题的大众,已通过多次公开回应“暗示”了芯片供应困境。其中,一汽大众、上汽大众双双坦言由于全球芯片产业供应短缺,整个产业汽车芯片的供应确实出了点问题。大众中国也表示正在密切关注事态发展,并已经和总部、相关供应商展开协调工作,积极应对。不过相关方均表明实际情况并没有部分媒体说的那么严重,目前来看,上汽大众仅个别车型的生产受到一定影响,而大众中国、一汽大众相关车辆的客户交付并没有受到影响。

同样的问题在其他车企也存在。东风本田采购部部长龚剑日前就对相关媒体表示,芯片供应紧张是事实,东风本田也受到了影响,目前正在协调中。广汽本田同样被曝因为芯片供应不足导致部分车型生产受限。另外,长安、奇瑞、吉利等也均表示受到一些影响,其中吉利目前正在积极争取芯片供货。

据悉,此次大众受芯片短缺影响的两大模块主要是ESP(电子稳定程序系统)和ECU(电子控制单元),由于大众本身产品都有配备ESP和ECU产品,因此受到的影响最大。而为大众汽车提供这两大零部件的企业正是大陆集团,该公司表示,已经开始着手扩大产能来应对突然增加的供给需求,将继续与客户保持紧密沟通,并寻求解决方案,以应对当前形势。博世集团也是这两大模块在国内的主要供应商。在回复相关媒体邮件时博世表示,将竭尽全力保持供应稳定。

除了Tier1积极保供,半导体巨头也在努力扩产。比如英飞凌就正在向设立在奥地利的新芯片工厂追加投资,以提高产能。英飞凌本月4日还在一份声明中表示,预计2021年全球汽车产量会有一定增长,公司将相应地调整全球产能。

尽管如此,可以预见的是芯片短缺问题已经发展成为全球问题,产业链上的任何一个汽车厂商都不可以置身事外。德国汽车研究中心主任杜登霍夫呼吁全球汽车芯片供应商都要提高半导体组件的产能,尤其是在亚洲、在中国的产能,这样就能增强供应链的稳定性。

疫情叠加国内超预期复苏,是芯片供应紧张主因

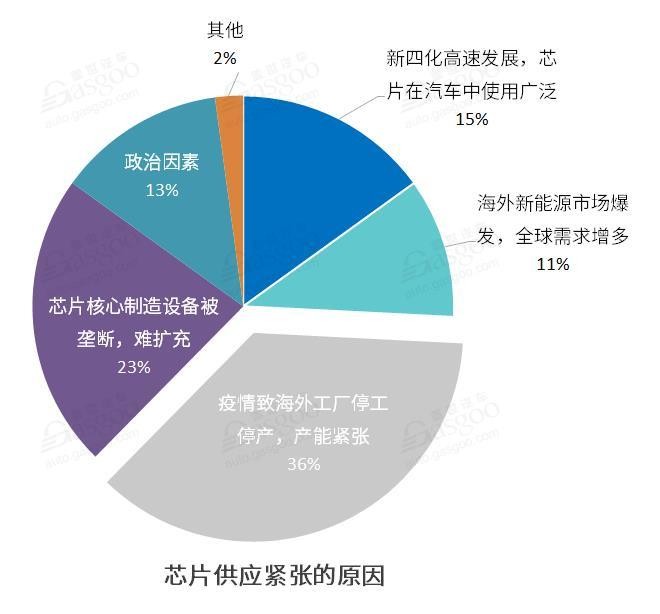

事实上,全球芯片短缺早已显露苗头,只不过今年由于新冠肺炎疫情的冲击,让这根早已紧绷的“弦”在今年再也支撑不住,悄然断裂。

由于疫情影响,今年1月下旬国内汽车产业链企业开始停产,直到4月才逐步恢复。不料海外汽车产业链又因疫情陷入了大范围停工,并且直到现在疫情还没有得到明显的缓解,相关领域受到的影响可想而知。某大型车企采购负责人表示:芯片采购的周期一般是提前6-12个月,停产的“时间差”让芯片供应问题延后浮出水面,现在生产对应的下单时间大部分刚好是年初新冠疫情最严重的时候。另外,当时的市场状况也决定了大部分车企、供应商对市场的保守判断,以至于芯片备货不足。

比如5月份的时候,中国汽车工业协会发布2020年汽车市场预期就表示,如果国内及海外疫情得到有效控制,预计今年国内汽车市场销量下滑15%;悲观估计,如果海外疫情继续蔓延,预计国内汽车市场销量下滑25%。然而今年中国的复苏态势却大幅好于预期。据中汽协数据,截至目前,中国汽车产销已连续7个月呈现增长,并且连续6个月销量增速保持在10%以上。市场预计,中国今年前11个月的汽车销量可能达到2200万辆。

汽车芯片产销需求的压缩还在于大量芯片产能逐步向电子消费品等类别转移,芯片厂商在排产的时候也做了一定倾斜,这也导致出现预见性不足,而华为的大范围搜刮芯片更是进一步加剧了汽车芯片产能的压缩。

此外,芯片供应商接连出事也是导致整个芯片市场出现短期紧张的原因之一。日本芯片制造商AKM工厂在10月20日因为一场大火而停工,至少需要6个月至1年才能恢复生产。由于法国ST管理层在上个月决定不增加全体员工工资,ST全法工厂也进行了罢工停产。又恰逢西方的圣诞假期,“抢芯”大战愈打愈烈。

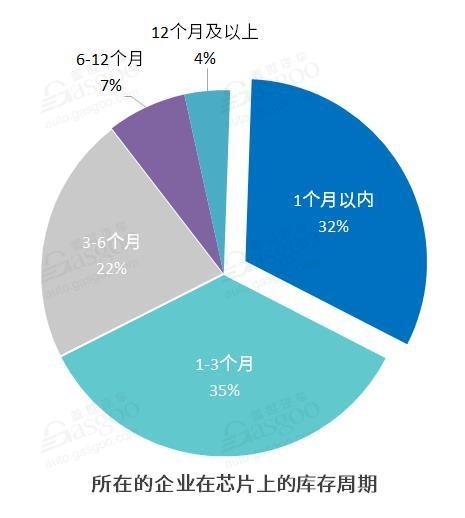

据调查显示,32%的参与者表示其所在企业的芯片库存周期在1个月以内,言外之意即从现在开始算起,这部分企业的芯片库存只能维持一个月内的生产。如果缺芯问题在12月内无法缓解,将有大量企业的正常运转受到影响。

调研中,给出具体库存周期的企业比例

而对于目前全面依赖全球协作的供应链而言,供需之间的倒挂似乎的确很难在短时间内修复,部分半导体巨头纷纷宣布涨价来应对紧缺的需求就是最好的说明。

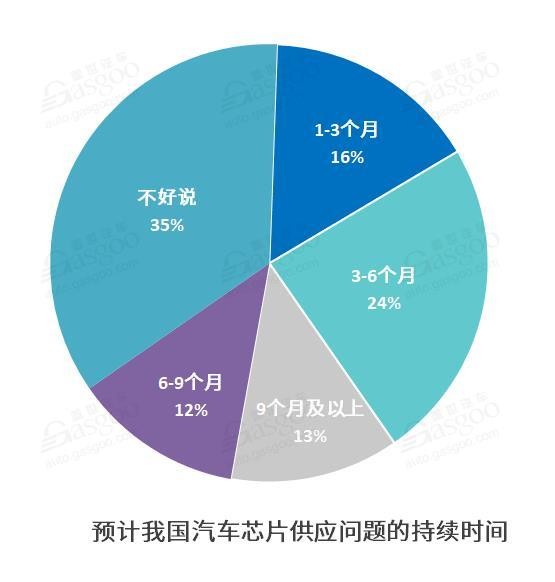

近期汽车芯片龙头恩智浦、瑞萨都宣布因面临产品严重紧缺和原料成本增加的双重影响,决定提高所有产品的售价。随后多个MCU厂也同步调升报价。瑞萨还称,随着传统旺季的到来,第四季度终端增量状况明显,虽然瑞萨工厂已超负荷工作,但产品交期未见缓和,排单至少在16周至20周,部分甚至排到30周,预计缺货趋势将延续至明年第一季度以后。这也与盖世汽车的调查结果不谋而合。

据调查结果显示,有16%的参与者认为芯片供应问题的持续时间预计在1-3个月,24%的参与者预计在3-6个月, 25%的参与者认为芯片供应紧缺问题或将持续6个月甚至更长。这意味着如果不尽快采取有效的措施,明年相当长的一段时间内汽车行业的表现都将受到较大的冲击。

分析原因,更上游的先进制程晶圆代工供不应求,包括台积电、联电、世界先进、力积电等代工厂均被曝四季度订单满载,被认为是导致芯片供需问题短期内难以解决的关键因素之一。为此,据悉近日台积电已经下单订购了至少13台ASML的Twinscan NXE EUV光刻机,并将在2021年交付。而明年台积电实际需求的EUV光刻机数量可能是16-17台,几乎占到ASML产能的绝大部分。要知道,2019年ASML的EUV光刻机产量也只有20多台。

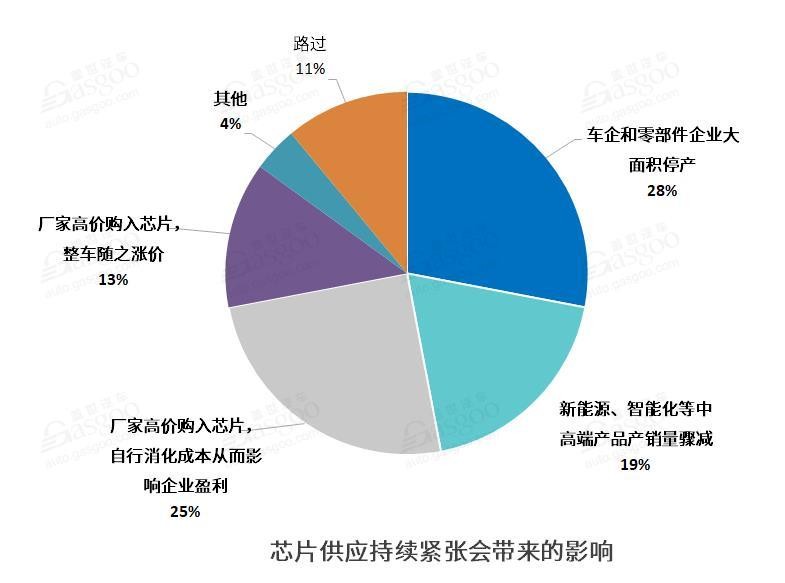

一旦芯片供应持续紧张,将意味着会有更多的企业日子难熬。据此次调查显示,28%的参与者认为若芯片供应持续紧张,很有可能导致车企和零部件企业将大面积停产;25%的参与者认为将倒逼车企和零部件企业高价购入芯片,进而影响企业盈利;还有13%的参与者则认为由于车企和零部件企业不得不高价购入芯片,后续整车或将随之涨价;另有19%的参与者认为,由于芯片供应短缺,未来一段时间新能源、智能化等中高端产品产销量将骤减。而无论是哪一种情况,都是车企和零部件企业不想遇见的。

更何况随着汽车电气化及智能化的加速,汽车行业对半导体芯片的需求还在不断加剧。拿价值量占车载半导体器件30%的车规级芯片MCU来说,传统汽车平均每辆车用到 70 颗以上,而随着电动化、智能化,未来每辆汽车有望用到300颗MCU,单车数量有望翻4倍。

缓解“芯”痛,自救才是硬道理

汽车大国与汽车强国,仅一字之差,背后相差的却不是一朝一夕。据罗兰贝格下半年发布的《中国新能源汽车供应链白皮书》显示,在中国每年2800万辆的汽车市场,中国汽车半导体产值占全球不到5%,部分关键零部件进口量在80%-90%,“卡脖子”问题尤为突出。特别是受今年疫情的冲击,业界更强烈的意识到,完整的产业链对一个国家来说是多么重要。

众所周知,汽车半导体也多是由欧洲厂商生产的,其中以总部位于德国的英飞凌和荷兰的恩智浦最大,有了前车之鉴,我们不得不担心,在海外新能源市场爆发的情况下,英飞凌、恩智浦等汽车半导体厂商是否会优先供应本土企业需求。

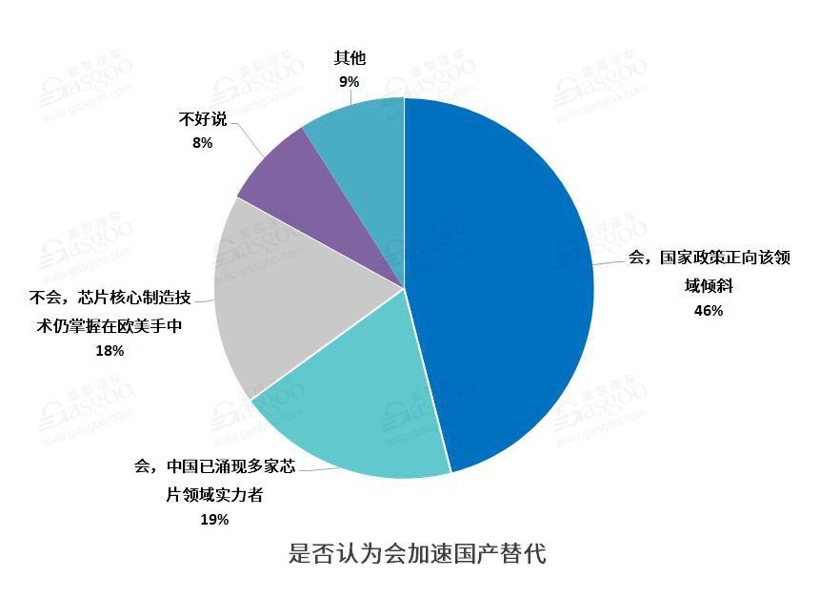

因此,虽然遭遇“缺芯”困境,对于本土企业来说机会也似乎正悄悄来临。据此次调查,65%的参与者对于芯片的国产替代持积极态度,原因是目前国家政策正向该领域倾斜,另外国内芯片领域也确实正在涌现一批实力玩家。

比如比亚迪,目前就在新能源电池、芯片等方面有一整套产业链,不仅可以充分自给,还有余量外供。面对接下来的芯片供应,比亚迪半导体将持续积极推进市场化。

宏观市场方面,在华为禁令生效后,国家也启动了汽车芯片“内循环”的布局。今年9月,由国家科技部、工信部、新能源汽车技术创新中心作为国家共性技术创新平台牵头70余家企事业单位成立了“中国汽车芯片产业创新战略联盟”,赋能中国汽车芯片产业的自主安全可控和全面快速发展,这也让自主汽车芯片领域有了统一的行动组织。可以预见,芯片自主化将成为整车制造商的头等大事。

东吴证券分析师王平阳就表示,随着半导体产业链缺货、涨价行情在8寸晶圆制造、封测以及MCU、功率半导体等产业链环节逐步蔓延,消费电子、汽车电子等终端应用市场对于相关服务和产品的市场需求有望持续提升,进而有助于加速本土厂商导入相关半导体供应链,实现客户拓展的突破。

闹“芯”是一种警示。在当前进口替代的时代背景下,迎难而上,加快车规级芯片研发,推动本土IC产业链切入新能源汽车领域,说不定这次就是进一步推进传统产业弯道超车的一击。

(盖世汽车 濮思怡)

声明:本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。如果您发现网站上所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准支付稿酬或立即删除内容,以保证您的权益!联系电话:010-58612588 或 Email:editor@mmsonline.com.cn。

- 暂无反馈